Được viết bởi Merve Madakbaşı - mmadakbasi@chemorbis.com

Các thị trường polymer của Thổ Nhĩ Kỳ đã tiếp tục giảm sang tháng 6 do nhu cầu yếu trong bối cảnh tiền mặt hạn chế và các thị trường hạ nguồn trầm lắng. Thêm vào xu hướng giảm là sự suy yếu toàn cầu trong tiêu thụ nhựa bắt nguồn từ những khó khăn kinh tế trên toàn cầu, trong khi chi phí cũng không được hỗ trợ.

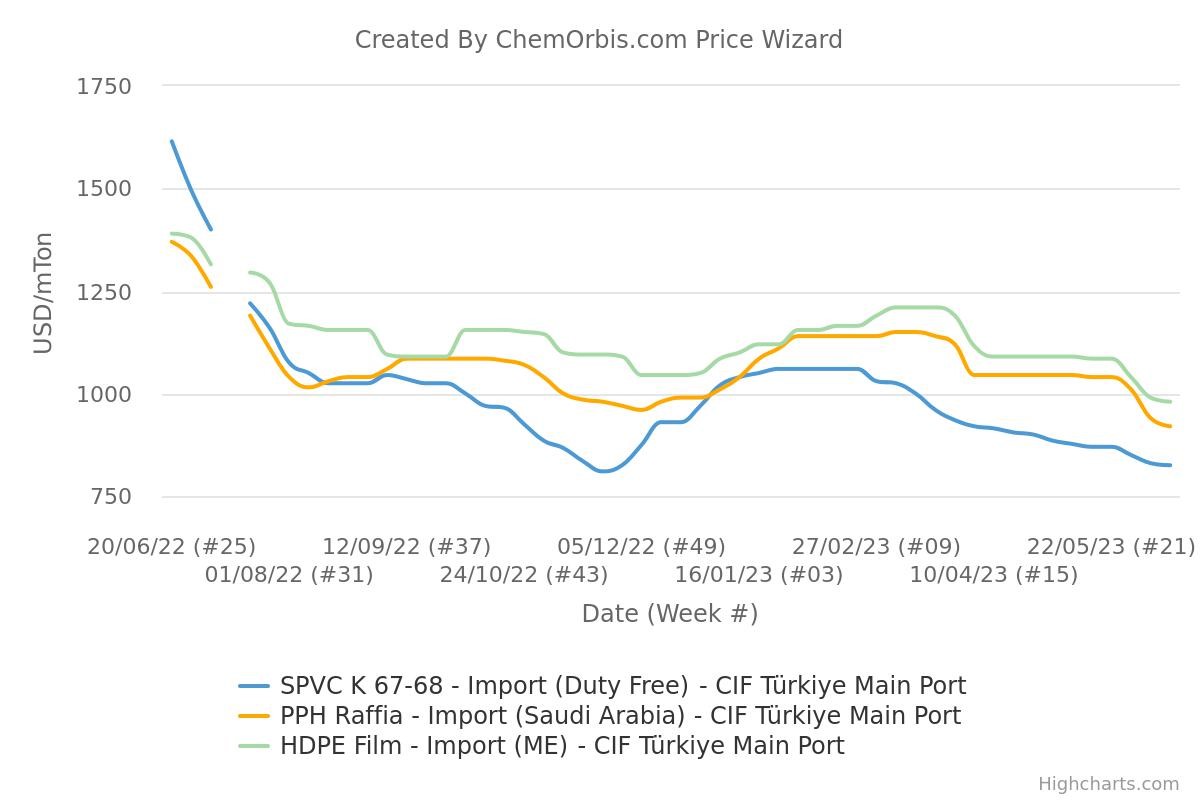

Trong khi giá PP, PE và PVC nhập khẩu dao động quanh mức thấp nhất trong nhiều năm qua trước khi chấm dứt vào tuần tới, các nhà kinh doanh bắt đầu đặt câu hỏi liệu giá có gần chạm đáy hay không dựa trên hàng loạt yếu tố trong nước và toàn cầu.

Giá PPH gần đạt 900 USD/tấn, giá PE gần chạm mốc 950 USD/tấn CIF

Cả giá PP và PE đều giảm xuống mức thấp nhất mới trong tháng 6 do nhu cầu mua hàng vẫn bị cản trở bởi nhu cầu phái sinh trong nước liên tục chậm chạp. Một số nhà chuyển đổi than thở về việc xuất khẩu chậm lại trong bối cảnh các thách thức kinh tế vĩ mô trên toàn cầu, chưa kể đến những hạn chế về tiền mặt kéo dài ở Thổ Nhĩ Kỳ.

Các nhà kinh doanh lớn cho biết: “Mặc dù mức thấp nhất mới đã phần nào kích thích nhu cầu mua hàng, song sự cạnh tranh gay gắt trên thị trường nhập khẩu trong bối cảnh các xuất xứ Trung Đông cạnh tranh đã khiến người mua thúc đẩy các giao dịch giảm giá thêm. Đây là “thị trường của người mua” kể từ giữa quý 2, trong khi kỳ nghỉ lễ đang đến gần càng tác động lên các hoạt động.”

Theo dữ liệu bình quân hàng tuần từ ChemOrbis, giá PP homo raffia, fibre và injection của Ả Rập Xê Út đã giảm tổng cộng 18-19% (210-230 USD/tấn) kể từ lần đầu tiên tâm lý suy yếu vào cuối quý 1. Tương tự, giá PE Trung Đông đã giảm tổng cộng 19-20% (230-250 USD/tấn) đối với LDPE và HDPE film, trong khi LLDPE C4 film giảm 16% (190 USD/tấn) trong cùng kỳ.

Trong tuần này, giá PP raffia và fibre lần lượt đạt 910 USD/tấn và 940 USD/tấn, ở phân khúc thấp của các mức giá ước tính, cả hai đều theo phương thức CIF Thổ Nhĩ Kỳ, chịu thuế 6,5%, tiền mặt. Có thông tin cho rằng raffia cũng được bán với giá 900 USD/tấn CIF tuy nhiên điều này chưa được xác nhận tại thời điểm soạn tin.

Giá LDPE, LLDPE và HDPE film Trung Đông đều được ước tính đạt 970-990 USD/tấn theo các phương thức tương tự và cho thấy giảm thêm so với tuần trước. Điều này là do các báo giá trước đó ở đầu ngưỡng 1000 USD/tấn đã gặp phải sự kháng cự gay gắt của người mua dưới sự cạnh tranh của các lô hàng xuất kho Vịnh Hoa Kỳ trong tháng 8.

Một nhà chuyển đổi cho biết: “Chúng tôi dự đoán giá PE sẽ giảm xuống đầu mức 900 USD/tấn CIF Thổ Nhĩ Kỳ vào tháng tới trừ khi Trung Quốc cho thấy đà phục hồi vững chắc trong kỳ nghỉ lễ Eid al-Fitr.”

Tốc độ giảm giá PVC chậm lại tuy nhiên nhu cầu vẫn là vấn đề

Xu hướng giảm giá đối với PVC bắt đầu sớm hơn so với PP và PE ở Thổ Nhĩ Kỳ do nhu cầu suy yếu bắt đầu kéo giá nhập khẩu giảm trong nửa cuối tháng 2 năm nay. Kể từ đó, giá nhập khẩu vẫn suy yếu so với các thị trường PVC lớn khác, trong khi nguồn cung không phải là vấn đề do nguồn nguyên liệu dồi dào từ châu Âu và Mỹ.

Dữ liệu của ChemOrbis cho thấy thị trường K67 miễn thuế và chịu thuế đã giảm 21-22% (200-235 USD/tấn) trong 4 tháng qua. Trong số những nguyên nhân chính đằng sau xu hướng giảm giá, tồn kho cao ở Ấn Độ và hoạt động trầm lắng ở châu Âu đã khiến những người bán toàn cầu chuyển nhiều lô hàng hơn đến Thổ Nhĩ Kỳ. Điều này cũng là do các nhà cung cấp kỳ vọng về sự bùng nổ nhu cầu sau trận động đất kép hồi đầu tháng 2.

Trong tháng 7, đã có những câu hỏi hóc búa về xu hướng PVC tiếp theo, với một mặt là triển vọng nhu cầu ảm đạm trong bối cảnh khủng hoảng kinh tế ở Thổ Nhĩ Kỳ và châu Âu và mặt khác là những nỗ lực gần đây của người bán PVC nhằm nâng cao tâm lý ở châu Á.

Thị trường châu Á được chú ý khi khoảng cách thu hẹp

Các nhà kinh doanh đã bắt đầu thảo luận liệu PP, PE và PVC có chạm đáy hay không sau đợt giảm mạnh diễn ra trong những tháng gần đây. Mặc dù nhu cầu có thể không phục hồi nhiều ngay sau kỳ nghỉ lễ, song như người bán thừa nhận, tính toán lý thuyết dựa trên Trung Quốc cho thấy giá nhập khẩu trên phương thức CIF Thổ Nhĩ Kỳ có thể không còn nhiều cơ hội để giảm thêm. Đặc biệt nếu các thị trường nhập khẩu của Trung Quốc quản lý để duy trì mức hiện tại mà không có bất kỳ sự sụt giảm nào nữa.

Một số người tham gia thị trường cho biết: “Giá nhập khẩu ở châu Á tương đối ổn định trong tuần này do các nhà sản xuất đang cố gắng quản lý nguồn tồn kho của họ bằng cách cắt giảm công suất hoặc ngừng hoạt động. Tuy nhiên, chúng tôi không chắc chắn về tính bền vững của những nỗ lực này, trong khi vẫn còn phải xem liệu hoạt động chung có phản ứng trong những ngày tới hay không.”

Theo dữ liệu bình quân hàng tuần, mức chênh lệch của Thổ Nhĩ Kỳ so với giá Trung Đông tại Trung Quốc đã giảm xuống còn 90 USD/tấn đối với PPH, 55 USD/tấn đối với LDPE và 80-85 USD/tấn đối với HDPE và LLDPE C4 film.

Đối với PVC K67, các báo giá chịu thuế theo phương thức CIF Thổ Nhĩ Kỳ đã được bán với mức chênh lệch chỉ 45 USD/tấn so với Trung Quốc, trong khi chúng gần như ngang bằng với các thị trường Ấn Độ và Đông Nam Á.

Tác động lan tỏa từ nhu cầu trầm lắng ở châu Âu

Điều đáng chú ý là nhu cầu hạt nhựa giảm và các đơn đặt hàng phái sinh thưa thớt từ châu Âu đã có tác động rõ ràng đến Thổ Nhĩ Kỳ. Trong thực tế, sự sụt giảm đáng kể của PP và PE cùng với hoạt động PVC chậm lại trong khu vực đã dẫn đến khối lượng từ khu vực này tăng lên kể từ tháng 5.

Người tham gia thị trường bày tỏ lo ngại về suy thoái kinh tế đang diễn ra ở các thị trường châu Âu, vì nó có thể tiếp tục ảnh hưởng đến chi tiêu của người tiêu dùng trong khu vực trong suốt quý 3.

Một nhà kinh doanh cho biết: “Giá LDPE cạnh tranh cũng như phân bổ PVC tăng từ châu Âu đã gây căng thẳng cho Thổ Nhĩ Kỳ vào tháng 6. Chúng tôi cũng nghe nói giá PPBC injection cạnh tranh, phản ánh tình trạng thiếu hụt nhu cầu trong khu vực. Vẫn còn phải xem liệu những lô hàng này có tiếp tục tìm đường đến Thổ Nhĩ Kỳ hay không khi kỳ nghỉ hè sắp đến.”

Một nhà kinh doanh PVC dự kiến giá K67 của Châu Âu sẽ chạm mức 800 USD/tấn CIF, do nhu cầu thấp và nguồn cung dồi dào trong khu vực. “Tuy nhiên, giá có thể ổn định khi tháng 7 bắt đầu, tùy thuộc vào xu hướng ở châu Á.”